从车芯第一股看中国车规级芯片版图

时间: 2024-01-04 22:24:14 | 作者: 半岛体育

汽车智能化、网联化、电动化快速地发展,汽车对于芯片的需求无论在数量上还是性能上都迅速增加。当下,搭载好的芯片,汽车才会更存在竞争力,整车厂对汽车芯片的关注也达到了空前的高度。

4月22日报道,刚刚,国内信号链芯片有突出贡献的公司纳芯微于科创板上市,其发行价为230元/股,为半导体公司发行价第一。纳芯微开盘价为250元/股,开盘后股价上涨。截至芯东西成文,纳芯微股价为271.99元/股,涨幅18.26%,总市值274亿元。

纳芯微是一家聚焦高性能、高可靠性模拟集成电路研发和销售的集成电路设计企业,产品在技术领域覆盖模拟及混合信号芯片,目前已能提供800余款可供销售的产品型号,2020年出货量超过6.7亿颗,大范围的应用于信息通讯、工业控制、汽车电子和消费电子等领域。

纳芯微的基本的产品包括信号感知芯片、隔离与接口芯片、驱动与采样芯片等,并能够提供定制服务。纳芯微是国内较早布局车规级芯片的企业,其车规级芯片已在比亚迪、东风汽车、五菱汽车、长城汽车、上汽大通、一汽集团、宁德时代、云内动力等终端厂商实现批量装车,同时进入了上汽大众、联合汽车电子、森萨塔等终端厂商的供应体系。

同时,纳芯微也是我国较早研发数字隔离与接口芯片的公司。在压力传感器芯片方面,2018年-2020年,纳芯微连续三年被中国半导体行业协会认定为“中国半导体MEMS十强企业”。其客户包括中兴通讯、汇川股份、霍尼韦尔、阳光电源、海康威视、韦尔股份等行业龙头。

报告期内,纳芯微的营收快速增长,2018年-2021年上半年各期营收分别为4022.33万元、9210.32万元、2.42亿元和3.41亿元。

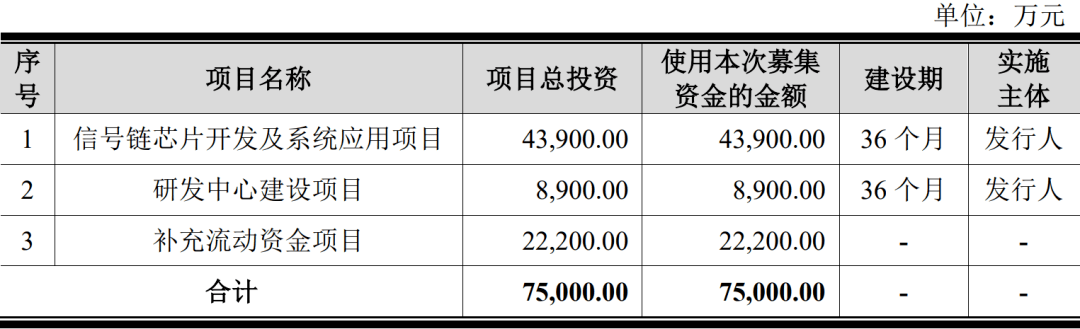

纳芯微董事长兼总经理王升杨、副总经理兼研发负责人盛云、副总经理王一峰为公司控股股东、实际控制人。本次IPO,纳芯微计划募资7.5亿元,分别用于“信号链芯片开发及系统应用”、“研发中心建设”和“补充流动资金”三个项目。纳芯微预期募得资金58.11亿元,较原计划增加48.31亿元,超募6.44倍。

“车规”的关注度,正变得越来越高,但何为真正意义上的车规级芯片?市场声音仍有些嘈杂,有的厂商通过AEC-Q100认证就声称达到车规级,有的认为还需要通过ISO 26262认证。还有厂商宣称自己通过了相关认证,但实际测试过程中,表现却不达标,又是什么原因?为何“车规”如此重要?车厂如此看重?

相对于其他消费级工业电子元件,汽车电子元件需要面对更苛刻的外部工作环境,使用寿命要求更长,可靠性和安全性要求更高。

“车规认证”即是针对这些使用场景特点,对汽车芯片的生产流程和产品设定了相关认证要求,满足所有要求,才能通过“车规认证”。而车规级芯片,是指完全满足所有“车规认证”要求,并通过第三方认证机构认证的汽车芯片。

那么,真正的车规级芯片到底要经过哪些相应的认证?具体的指标和维度有哪些?目前,业界较为通用的芯片车规认证标准主要有可靠性标准AEC-Q系列、功能安全标准ISO 26262。一般通过这两项标准的认定,才能称为“车规级芯片”。

AEC-Q系列是主要针对可靠性评估的规范,详细规定了一系列的汽车电子可靠性测试标准

其中,业内普遍熟知的AEC-Q100是基于失效机理的集成电路应力测试鉴定,是适用于车用芯片的综合可靠性测试,也是汽车行业零部件供应商生产的重要指南

ISO 26262则是全面规范汽车零部件以及芯片功能安全的基本规则。功能安全强调的是保障功能正常,不会出现突发问题,能够正常报警、安全执行,是能力层面的保障

业内对于功能安全的认证较多使用ISO 26262《道路车辆功能安全》国际标准。所以通过这一标准的认证,也已成为时下汽车供应链厂商们的准入规则

ISO 26262除了关注控制随机硬件失效外,还关注避免系统性失效的发生

综合来看,真正的车规级芯片一般需要通过可靠性测试认证+功能安全流程认证+功能安全产品认证,才能算完全满足车规认证中的所有要求,才算是“车规级芯片”。

设计目标不同:消费类芯片主要考虑性能、功耗和成本(PPA);车规芯片还会综合考虑可靠性、安全性、一致性和长效性

工作环境不同:消费类芯片一般满足0-70℃环境温度,而车规芯片要满足-40-105℃的使用温度要求

设计寿命不同:消费类产品一般不超过5年;汽车设计寿命是10-15年,汽车芯片寿命也要按此设计

另外,汽车SoC芯片通常有独立的安全岛设计、独立的系统、独立的电源、独立的时钟,独立的PLL(锁相环)等,以保证持续安全运行

汽车还要满足数据存储、传输网络ECC/CRC校验和多系统要求,如芯驰一个芯片能够控制10个屏,共运行了6个操作系统,同时符合ISO26262、AEC-Q100标准

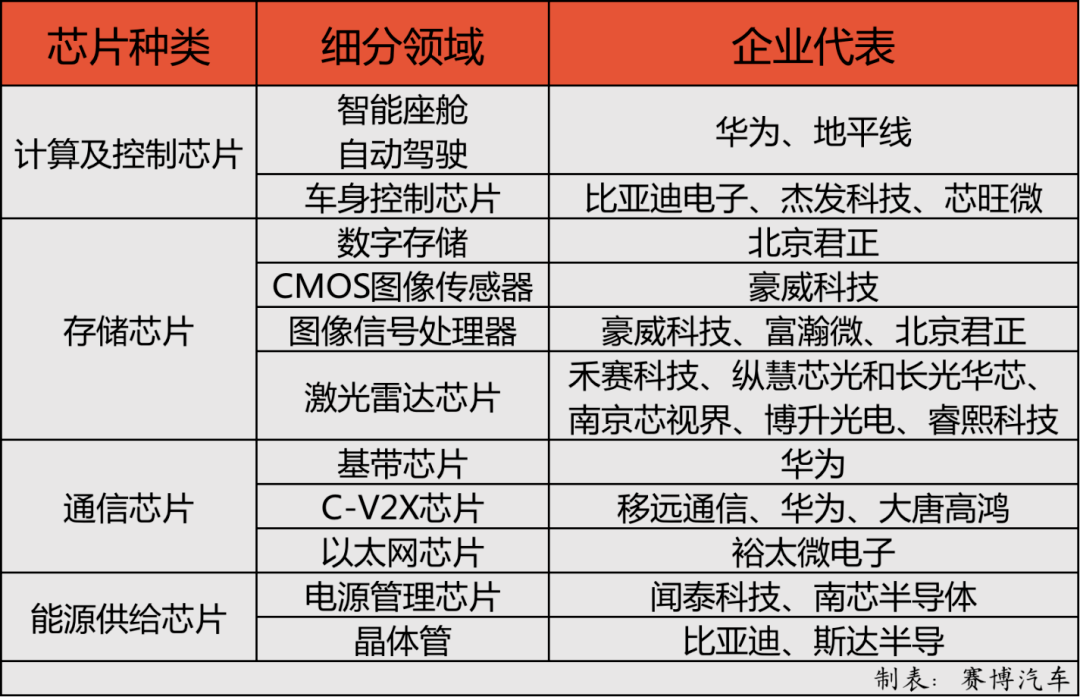

计算及控制芯片智能汽车之“眼”,以微控制器和逻辑IC为主,主要用作计算分析和决策,包括主控芯片和辅助芯片。

从应用场景来看,计算芯片可以划分为:智能座舱芯片和自动驾驶芯片、车身控制芯片。

智能座舱和自动驾驶芯片方面,英伟达、高通、英特尔、三星、瑞萨等厂商凭借优越的芯片性能和供应链积累,在中高端座舱芯片领域占据大半江山。国产领域近年来,除了华为,也有如地平线等初创企业冲出突围,开始落地上车。

相对而言,车身控制芯片对算力要求较低,通常以8位或32位的MCU芯片为主。这部分芯片也被外资厂商高度垄断。它是汽车的微控制单元,可以理解为控制汽车各个部分的中枢神经,用以承载并实现不同的功能,一辆传统汽车平均用到70颗以上的MCU芯片,每辆智能汽车可能采用超过300颗MCU,因为也是“缺芯”浪潮中最“缺”的品类。在此次背景,比亚迪电子、杰发科技、芯旺微等一批企业正在加速替代。

存储芯片,顾名思义,主要用于数据存储功能,包含DRAM(动态存储器)、SRAM(静态存储器)、FLASH(闪存芯片)等。

传统汽车上存储产品多数应用在导航系统、仪表盘等场景中,汽车智能化趋势下,车载存储应用逐渐丰富,开始应用在360环视、自适应巡航、高端HUD系统等,车载储存产品单车用量提升。

与此同时,智能汽车对瞬时计算的要求提高,逐渐转变为计算平台,车辆需要对传感器所捕获的大量资料进行实时处理,这就对带宽和空间需求提出了更高的要求,越来越多的芯片企业聚焦这一领域。

不过,国内相关供应商较少,此前存储芯片供应商多聚焦于消费电子领域,仅2019年底,北京君正通过并购北京矽成(ISSI)进入了车载存储芯片领域。

ISSI主要产品有存储芯片和模拟芯片,主要有DRAM、SRAM、Flash 和Analog四种,下游领域包括汽车、工业级医疗等行业。北京君正此前从事国内CPU设计,收购完成后搭建起了“CPU+存储芯片”平台,北京君正希望双方能形成有效联动,一方面,ISSI可以借助君正大力开拓国内车用存储芯片市场,另一方面君正可以借助ISSI的车载平台将CPU设计能力逐步导入至汽车市场。但,ISSI在车规级存储芯片领域还未有更多经济效益体现。尽管兆易创新、聚辰股份等存储芯片供应商也在加快向车载领域开拓,不过总体来看,国内供应商在这一领域动作较慢。

传感芯片,主要是用于探测、感受外界的信号,并将探知的信息转变为电信号或其他所需形式传递给其他设备。主要包括CMOS图像传感器(CIS)、图像信号处理器(ISP)、激光雷达芯片等。

CIS芯片是车载摄像头中价值量最高环节,目前已有国内厂商进入头部。根据Couetpoint数据统计,2019年全球车用CIS市场份额前三的厂商分别为安森美(60%)、豪威科技(29%)、索尼(3%)。

激光雷达芯片上,一部分激光雷达企业选择自研,以企业禾赛科技为例,其在招股书上显示,公司拟募集资金20亿,投向激光雷达的研发设计、产品方案、生产制造等关键环节。具体而言,主要用于智能制造中心项目、激光雷达专属芯片项目和激光雷达算法研发项目。在禾赛看来,自研芯片的使用为产品在性能、集成度和成本上带来了竞争优势。

另有一部分专门从事激光雷达芯片的企业,包括纵慧芯光和长光华芯、南京芯视界、博升光电、睿熙科技等,前三家华为都有投资入股。其中,纵慧芯光在车规芯片领域,已完成AEC-Q102车规认证,且公司自有外延产线;长光华芯拟通过IPO发展VCSEL及光通信激光芯片项目;南京芯视界产品包括单光子雪崩二极管SPAD芯片,可实现超高灵敏度光电探测以及单光子器件阵列高密度集成度。

与此同时,睿熙科技已与多家车企合作,完成用于车载激光雷达的VCSEL芯片定制开发,该芯片峰值输出功率数百瓦,支持逐行按序点亮;博升光电可通过单层HCG光栅替换现有100多层的DBR反射镜,大幅简化了VCSEL外延结构,缩短了外延生长时间,提高了生产效率。

通信芯片,则主要用于发送、接收以及传输通信信号,包括基带芯片、射频芯片、信道芯片、电力线载波通信芯片等。无论是对于单车智能,还是车联网,通信芯片都足够重要。

车规级通信模组上,国产厂商具有绝对优势。根据开源证券相关报告,2020年上半年,国产厂商在国内前装通信模组市场份额超过90%,其中移远通信(35.99%)、慧瀚微电子(17.53%)、SierraWireless(17.04%,广和通收购其车载模块业务)位列前三。

涌现出华为、大唐、高新兴、移远通信等为代表的一大批C-V2X芯片\模组企业,大唐高鸿顺利实现C-V2X车规级模组DMD3A量产。

此外,国外企业高通与高新兴、移远通信等国内模组厂商广泛合作,推动C-V2X芯片组在中国的推广应用,Autotalks积极与大唐等中国厂商进行C-V2X芯片组级互操作测试。

在智能汽车时代,电子电气架构和软件架构齐变革,车载以太网将成新一代主干网络。不过目前全球仅NXP、博通、Marvell、瑞昱、Microchip、德州仪器六家供应商能够实现以太网芯片量产。国内仅裕太微电子等少数企业在进行研发,不过远未到可以量产阶段。

裕太微电子是一家车载核心通讯芯片研发商,成立于2017年,该公司在苏州高新区和上海市张江高科技园区两地均设有研发中心,于2021年第四季度正式推出第一代2.5G以太网芯片并对外送样测试,值得一提的是,华为、小米都投资了裕太微电子。

能源供给芯片主要用于保证和调节能源传输,以分立器件为主。具体包括电源管理芯片、晶体管(IGBT、MOSFET等)等。

纵观全球电源管理芯片市场分布情况,欧美大厂同样占据绝大部分份额,根据Yole数据,德州仪器、高通、模拟器件、美信、英飞凌、安森美、恩智浦、戴洛格半导体、瑞萨电子合计市场份额超过75%。

国内产业长期面临自给率严重不足的局面,直至国际贸易形势变化触发了芯片国产化的浪潮,这一局面才出现一些转变。包括闻泰科技、南芯半导体等企业加速向电源管理芯片拓展。2021年7月,闻泰科技发布公告,子公司拟收购英国晶圆制造资产Newport Wafer Fab(NWF)100%权益,加码功率半导体与车载电源管理芯片业务全球化布局。

IGBT产品上,英飞凌依旧是绝对的龙头老大,从2019年国内新能源汽车IGBT模块市场来看,市场占比58.2%。比亚迪市占率为16%,另一家中国企业斯达半导为13%。而从全球IGBT市场看,比亚迪半导体和斯达半导话语权更低,所占据的市场份额均不到2%。

从制造工艺看,目前,比亚迪已经发展到第五代IGBT,可对标英飞凌第四代IGBT产品,后者已经做到第七代;斯达半导稍快一步基于第六代Trench Field Stop技术的650V/750V IGBT 芯片及配套的快恢复二极管芯片,已在新能源汽车行业实现应用。

中国汽车电子市场不断增长,预计到2030年汽车电子成本占比提升到整车成本的51%,市场规模将超过8000亿元。但车规级芯片国产化的自主率很低,很依赖进口,目前进口芯片率是90%,关键系统芯片全部为国外垄断,其他车身电子简单系统上的自主化率刚刚超过10%。对整个汽车芯片产业而言,我们要慢下心,静下心,认线年,可能才会看到产业链条形成完整的体系。

国家新能源汽车技术创新中心总经理原诚寅指出,芯片行业是一个强绑定的供应链体系,行业壁垒比较高,新品设计出来后无法快速上车,通常要2-3年时间完成车规认证,并进入整车厂供应链;一旦进入之后,一般能拥有长达5-10年的供货周期。一个产品开发36个月-48个月,产品的寿命周期是10年,还有10年的备件的要求,所以,芯片企业普遍认为,进入汽车链条是一个很长的周期,需要大家的恒心和毅力。在当下“芯片荒”的时候,很多主机厂希望中国芯片企业出来帮一把,但如果未来汽车芯片供应没有那么大的压力,主机厂还能不能跟中国芯片企业一起往下走?这是所有人面临的挑战。

随着100TOPS以上车规级计算芯片2022年量产装车,笔者认为车规级芯片2022两大技术趋势:

随着汽车智能化网联化水平不断提高,算力需求日益迫切,智能网联汽车量产落地亟需“算力” 资源

采用自主架构设计案与自主核心IP的计算芯片,具备可定制化开发、功能场景丰富、符合国家安全要求、服务响应快等优势

2、2022年,车规级计算芯片单芯片算力可超过100TOPS,并将在多款车型量产前装应用:

当前,自主车规级芯片已形成面向 ADAS/智能座舱等功能域的批量应用,大算力车规级计算芯片(单芯片算力>100TOPS)正在开展测试试验

预计到2022年,将形成多款单芯片超过100TOPS产品进入量产前装应用,进一步为高级别无人驾驶汽车量产落地提供算力基础

声明:本文由入驻搜狐公众平台的作者撰写,除搜狐官方账号外,观点仅代表作者本人,不代表搜狐立场。